-

- 定期預金3ヶ月

年1.00%(税引前)

SBI新生銀行 >>

-

- ATM手数料

月8回実質無料

東京スター銀行 >>

※当サイトには広告リンクが含まれています。

銀行関連ニュース

12月の世界の株価収益率を更新しました。

執筆者: ginko 発行日付: 2018-12-16

12月の、世界各国の主要株式市場の株価収益率(PER)一覧を更新しました。

<1.株価収益率(PER)とは?>

株価収益率(PER)って何?という人にご説明しておきますと、株価が、その会社の利益の何倍くらいになっているか、という株価の割高・割安を示す尺度です。ある会社の一株あたりの利益が1万円として株価が20万円なら、20万円÷1万円=20倍、というわけですね。言い換えれば、「株価は利益の何年分か」を表していると言えます。株価収益率が20倍なら「利益の20年分の株価」ということですね。

で、なぜこれが大事かというと、株価が割高か割安か、全てこれだけで説明できてしまうような万能のモノサシだからです。歴史上、たくさんのバブルがありましたが、多くは株価収益率が40倍とか60倍とか80倍という、利益額から見れば気の遠くなるような株価になったんですね。

もちろん当時は、その「高い株価収益率」を正当化するもっともな理屈がたくさんあったのでしょうけれど、結果的にはどんなバブルもはじけ、高い株価収益率は「重力」に負けて低下し(時には破滅的なスピードで)、概ね15倍前後に落ち着いています。株価収益率は、特に株価が割高になっていないかどうか、目安としては「20倍を超えていないかどうか」チェックすればいいと思います。

一方で例えば15倍未満の株価収益率は相対的に割安といえますが、割安には割安な理由があるので、飛びつくのはオススメしません。あくまで「割高」のチェックに用いると良いでしょう。

<2.今月の株価収益率>

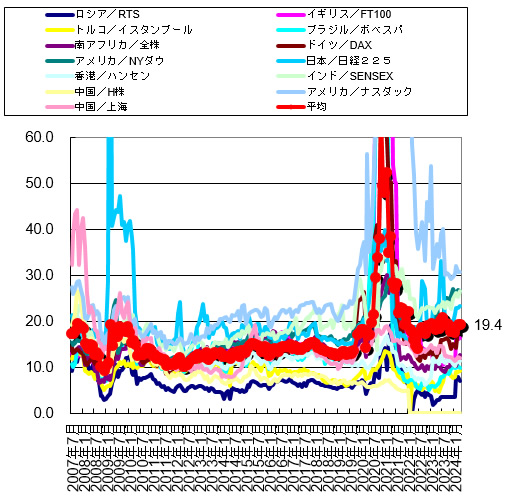

12月の世界の株価収益率の推移はこんな感じです(Bloombergの予想PERを利用しています)。

12月の株価収益率の平均は前月と比較して下落しました。先月の単純平均は12.92倍で、今月は12.64倍ということですね。

下がったということは株価が「割安」になったということになります。株価が割安となる要因は以下の通りです。

・株価が下がる

・企業収益が増える

ここでいつものように最近の株価の動きをチェックしておきましょう。

■日経平均株価(6ヶ月)

■日本を除く、世界の先進国の平均株価(円建て:6ヶ月)

■世界の新興国の平均株価(円建て:6ヶ月)

1ヶ月前と比較すると日本株と先進国株は明らかに低下していますね。一方、新興国株は前月並みのように見えますが、過去6ヶ月で見ればずっと下がり続けており決して好調なわけではありません。

つまりはどの株も不冴えということですね・・・。具体的な数値をチェックしてみるとこうなります。

・日本 :下がる(21,680円→21,375円)

・先進国:下がる(239,137円→232,621円)

・新興国:上がる(1,377円→1,381円)

やはり日本株と先進国は下がる一方、新興国だけわずかに上昇したということですね。今月は「主に先進国の株価下落によって株価収益率=PERが下がった」ということになりそうです。

なお、この先進国株・新興国株の指数は円建てですので為替相場の影響を強く受けます。というわけで為替相場をチェックするとこうなります。

■ドル円相場

ジワジワ円安が進み114円前後という水準ですね。こうした傾向は円建ての株価指数に直接プラスとなるほか、日経平均にも上昇圧力となってきます。

しかしそれでも株価は下落傾向ですね!世界の個別の株価動向をチェックすると、まずアメリカ株はこう。

■アメリカ株(S&P500)

10月以降、株価が下落基調になっていることが分かります。中間選挙も終わり不確実性が払しょくされ再度上昇に転じても良さそうなものですが、「米中貿易戦争」に加え「ハードブレグジット懸念」も影を落としているのかもしれません。

次に新興国をチェックしてみると、主要な新興国の株価はこうなっています。

■中国株(上海総合指数)

■インド株(MSIS)

■ブラジル株(ボベスパ)

■ロシア株(MOEX)

四者四様ですね!それぞれチャートの形が異なりますが、中でも中国とロシアの低下傾向が目につきます。それぞれ「米中貿易戦争」と「ロシア疑惑」が影響しているのでしょう。経済・金融面ではアメリカが世界の中心であり、それに歯向かうことは難しそうです・・・。

ロシアの場合は原油価格の下落も要因となっているのでしょうけれど。

加えて最近の株価低迷の背景には、より深淵な「世界経済の後退懸念」がありそうです。

確かにリーマンショック以降ずっと続いてきた景気の回復局面は長すぎますのでいつ腰折れてもおかしくないわけですが、ただこのタイミングでいきなり景気が悪化していくというのは無いのではないでしょうか。

実体経済は好調ですし、今のところみんながパニックとなるような材料もありません。

その点では、調整局面が終われば再び株価は上昇するような気もしますね。もちろん長い目で見ればいつかどこかで不景気となっていくのは間違いありませんが・・・。

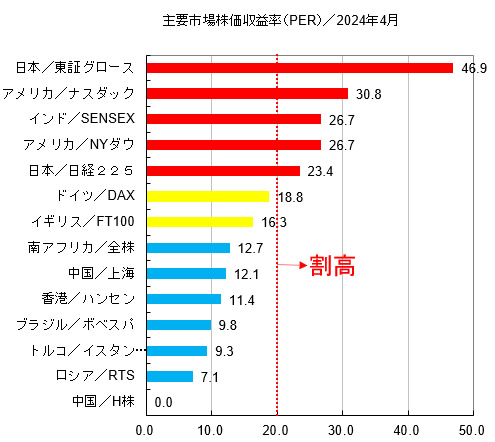

最後に個別の株価収益率=PERはこのようになっています。

今月の割高市場はアメリカ/ナスダック市場とインド/MSISになっています。

次の15倍以上20倍未満のゾーンはアメリカ/NYダウ、と日経平均、そしてJASDAQですね。

株価は割高の時よりも割安の時に購入した方がいいわけで、これから株式投資をご検討の方はこうしたPERの状況にも注意しながら、なるべく割高な市場・タイミングは避けて投資先を選別していただければと思います。

だからと言って「低ければいい」というものではないのは申し上げた通りですが。

各株価指数のPERの具体的な推移はこちらをご参照ください。

>>>世界各国主要株式市場の株価収益率(PER)推移はこちら

https://www.ginkou.info/per/index.html

>>>間違いだらけの銀行えらび ~ 銀行.info<<<

思い立ったら、今すぐこの場で資料請求!

- ATM手数料月8回無料

東京スター銀行 - 高水準の円預金

オリックス銀行 - 口座サービスランキング1位

SBI新生銀行 - 知る人ぞ知る好金利銀行

UI銀行 - 気になる円預金・円定期預金の金利はここでチェック!

円預金・円定期預金金利比較一覧 - 気になる住宅ローン金利はここでチェック!

住宅ローン金利比較一覧 - ★最新の銀行キャンペーン一覧★

はこちら - ★みんなで選ぶ!★

2024年、読者が選ぶ銀行ランキング募集中です。投票はこちら

銀行関連ニュース+解説+投票!

- スポンサードリンク

銀行.info メインメニュー