-

- 定期預金3ヶ月

年1.00%(税引前)

SBI新生銀行 >>

-

- ATM手数料

月8回実質無料

東京スター銀行 >>

※当サイトには広告リンクが含まれています。

銀行関連ニュース

実況中継!自腹で資産運用~前月比変わらず

執筆者: ginko 発行日付: 2019-04-15

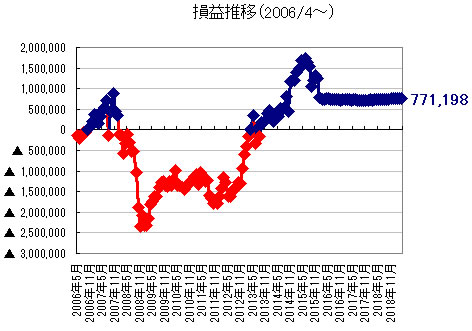

このコラムは筆者の実際の資産運用の推移です。2006年4月から始めた想定ですので、13年1ヶ月目となります。

実際はもっと前からやっていますが、この時期に運用を始めた資金があるのでその推移をご案内しています。筆者の失敗や成功から、何か運用のヒントを感じてもらえれば幸いです。

<1.運用方針>

1.毎日、資産運用するヒマはないし、かけた時間だけの「あがり」は期待できないので、見直しは月1回のみとします。

2.投資対象は分散したいので、投資信託を中心とします。

3.目標利回りは年5%。割合、低めです(笑)。リスクは積極的に取りますが、安全性も重視します。

4.投資方針としては、「逆張り=下がったら買い」を目指していましたが、2015年から2016年にかけての株価下落を背景に「積極的な手仕舞い」モードに移り、現時点ではほぼ手仕舞い完了です。

<2.計算方法>

1.筆者の実際の運用結果に基づき利回りを算出しますが、あまり元本が少ないのも迫力がありませんし、あまり元本が多いのも真実味がない、ということで元本を大体500万円くらいに換算して計算します。したがって目標利回り年5%ですから年間25万円くらいの利益を目指すことになります。

2.2006年4月からスタートしたことにします。

3.手数料なども加味します。したがって、運用開始時はいきなりマイナス3%など、手数料分だけマイナスから始まります。

4.計算が面倒なので、お給料などの追加資金は含めません。

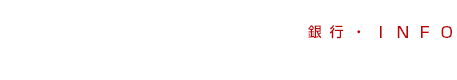

<3.現在の運用割合>

現在の運用割合ですが・・・投資資産のかなりの部分を売却し、9割超が普通預金となっています。

国内外の債券も日本株も先進国株も新興国株も海外REITもたたき売り、残る投資資産は国内REITだけとなっております。さっぱりしてしまいましたね・・・。

売却については2016年春先の株価下落に対して過剰反応してしまった気もしなくはないですが、吉と出るか凶と出るかは神のみぞ知る、です。今のところ・・・凶かもしれませんが。もう3年も経ちますしね。

<4.運用実績>

まずは運用実績の前月との比較です。今月は前月と全く変わらずです。残った唯一の投資資産である国内REITの基準価額が前月とピッタリ一致したということですね・・・もちろん初めてのことです。

珍しいことではありますが、喜ぶべき要素は1つもないのが残念です(笑)。

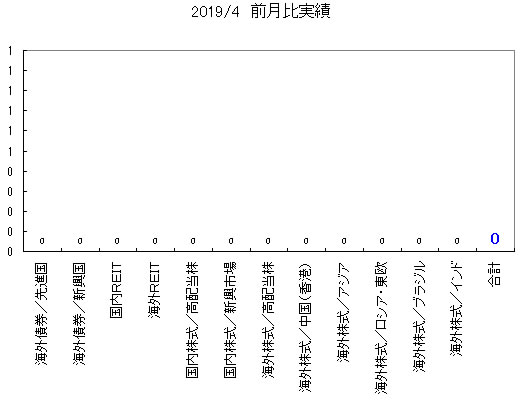

次に当ポートフォリオの通算成績はこのようになっています。

通算成績としては、ほとんどのリスク資産を売却してしまったこともあり、当面は海外債券/先進国、海外債券/新興国、国内REIT、国内株式/高配当株、海外株式/高配当株、海外株式/中国、海外株式/アジアの黒字が確定、ということになります。

逆に言えば海外REIT、国内株式/新興市場、海外株式/ロシア・東欧、海外株式/ブラジル、海外株式/インドの赤字もまた当面確定ということになります。

そうしたわけで「7勝5敗」という全体成績もまた当面はこのままですね。

全体の通算成績の推移ですが、通算の運用益はプラス約77万円となっています。こちらも当面はこのままということです。

目標としては毎年25万円の利益ということなので、丸13年となる今年4月の目標は「325万円の黒字」が必要なわけですが・・・重い「宿題」となっています。

先は長いですが、どこかのタイミングで投資を本格的に再開していく中でこの目標値をクリアしたいものです。

<5.今月の追加投資/売却>

さてここからは相場全体を眺めながら投資再開のタイミングを探っていきたいと思います。まず株式相場を眺めてみるとこうなっています。

■日経平均

■アメリカ株(S&P500)

■先進国株(円建て)

どの指数も昨年10月から仲良く下落した一方で、1月から概ね順調に回復していますね!日経平均も、アメリカ株も、円建ての先進国株もほぼ同じカーブを描いています。個別株はともかく、先進国の株価にもはや分散効果はなさそうですね・・・。

それはともかくとして、今年の株式相場を俯瞰すれば、「中国経済のスローダウン」や「ブレグジット問題」に加え、世界経済の後退懸念など、投資家を不安にさせる材料が目白押しですが、しかし実体経済は好調ですからね。不安が募れば下がり、好調な指標が発表すれば上がるというジグザグした動きがしばらく続きそうです。

ただ中国経済のスローダウンについては米中協議の進展が報道されていますし、景気刺激策も発表されていて、ソフトランディングする可能性が高そうです。ブレグジットも同様に離脱延期により「合意なき離脱」の可能性は下がっていますね。

とすると全体的には上昇基調を維持するのかもしれません。期待しておきたいと思います。

ちなみにこれまで株価の重しとなってきたのがアメリカの金利上昇ですが、アメリカの長期金利の動向をチェックしてみるとこうなります。

■アメリカ長期金利

金利低下が鮮明ですね。FRBが利上げ休止や資産圧縮終了を発表しており、そうしたことも金利低下の背景にあるのではないかと思います。アメリカの金利が低下すれば重しがなくなるわけですから、世界の株価が回復するのも当然かもしれませんね。

なお日経平均や円建ての株価は為替相場の影響を受けますが、ドル円チャートをチェックするとこうなっています。

■ドル円相場

こちらは年始に急激な円高となりましたが、足元では円安傾向が鮮明ですね!上記の通りアメリカの金利が低下傾向にある中で為替が通貨安=円安ドル高になるというのはセオリーに反した動きであり、「ドル高か金利安かのどちらかが間違っている」と感じます。

逆にどちらも間違っていないとすれば「アメリカ経済≒ドルは十分強いにも関わらず、FRBが早まって利上げをやめてしまった」ということでしょうか。

トランプ大統領が執拗にFRBの利上げを批判していたことを思い返すとそれもあり得そうですね・・・。

さてアメリカの金利が下落すれば上昇しやすいのが新興国の株価ですが、こちらをチェックしてみるとこうなります。

■新興国株(円建て)

過去1年間下がり続けてきた新興国株価ですが、やはり回復していますね!新興国株価は「アメリカの金利次第」ということです・・・。

そうしたわけで、株価については上昇傾向が鮮明ですが、しかし投資家として頭の片隅に入れておかないといけないことは「景気はいつか後退する」ということですね。

それが1年後なのか、2年後なのか、3年後なのかは分かりませんが、好景気を背景に株価が上昇すればするほど、それと反比例するように株価の下落リスクが高まることを意識しておいていただければと思います。

そうしたわけで、筆者は景気後退期の株価下落局面を引き続きじっと待ちたいと思います。そうした局面こそ「本当の、そして絶好の投資機会」と言えますからね。

投資機会をただただじっと待つというのはそれはそれでストレスを感じなくもないですが、もちろん大切なのはストレスの有無などではなく着実・堅実な運用リターンです。

というわけでいつものように過去20年のアメリカ株(S&P500)の推移を見てみるとこうなっています。

2000年前後のITバブルや、リーマンショック前の金融緩和バブルをはるかに見下ろす水準まで株価は上昇しているということですね・・・昨年秋からの株価下落も過去の株価水準と比較すれば全然大したことはありません。後から振り返れば「○○バブル」と言われることになりそうです。

いずれにしてもリーマンショック後に投資した方は当然として、リーマンショック前に投資し、リーマンショックで大損を被った方もそのまま保持していれば十分な投資リターンを得ているということになります。教訓としたいですね。

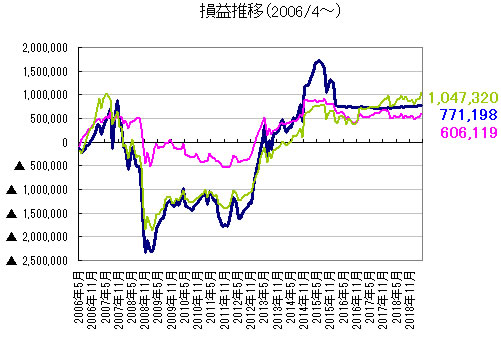

<6.他ファンドとの比較>

筆者の運用スタイルはハイリスク・ハイリターンというよりはミドルリスク・ミドルリターンですので、以下2つのファンドと比較しています。

・3分法ファンド(内外の株式・不動産・債券に分散して投資)

・グローバル・ソブリン・オープン(先進国の債券に投資)

そうするとこんな感じですね。3分法ファンドが緑、グロソブがピンクです。

当サイトのポートフォリオは残念ながら今月も2位となっています。1位の財産3分法ファンドとはだいぶ差が開いてきましたね・・・残念です。

では次回も来月のこの頃に更新予定です。

>>>間違いだらけの銀行えらび ~ 銀行.info<<<

思い立ったら、今すぐこの場で資料請求!

- ATM手数料月8回無料

東京スター銀行 - 高水準の円預金

オリックス銀行 - 口座サービスランキング1位

SBI新生銀行 - 知る人ぞ知る好金利銀行

UI銀行 - 気になる円預金・円定期預金の金利はここでチェック!

円預金・円定期預金金利比較一覧 - 気になる住宅ローン金利はここでチェック!

住宅ローン金利比較一覧 - ★最新の銀行キャンペーン一覧★

はこちら - ★みんなで選ぶ!★

2024年、読者が選ぶ銀行ランキング募集中です。投票はこちら

銀行関連ニュース+解説+投票!

- スポンサードリンク

銀行.info メインメニュー