-

- 定期預金3ヶ月

年1.00%(税引前)

SBI新生銀行 >>

-

- ATM手数料

月8回実質無料

東京スター銀行 >>

※当サイトには広告リンクが含まれています。

銀行関連ニュース

景気は良くなる?悪くなる?

執筆者: ginko 発行日付: 2022-05-19

まずは前回の読者アンケートを振りかえってみます。前回の「ビットコインの価格が363万円前後となり、昨年冬のピークである776万円からほぼ半減している状況ですが、ビットコインは終わった?まだ終わってない?」では・・・

1位:まだ終わってない。 54%

2位:もう終わった。 23%

〃:分からない。 23%

となりました。1位は「まだ終わってない。」で5割となっています。ふむ、意外と高かったですね。

確かにここまで資産規模が大きくなればそう簡単に終わることはない・・・と言うよりこれからも代替資産としてずっと続いていくと期待されます。

他方で決済手段としてはほぼ価値がなく、あくまで投資・投機商品ということになると思いますが、問題はその価値が適正であるのかどうか誰も判断がつかないということですね。

1年後に3万円かもしれないし、3億円かもしれない。加えて足元の低下傾向を見ると「一旦は終わった」感がありますがどうなのでしょうね?

今回もまたどこかで復活するのでしょうか・・・。

ちなみに筆者はビットコインをチューリップだと思っていますので相当バイアスがかかっているのは間違いありません。再び上昇するなら謝ります(笑)。

ではアンケートへの投票がまだの方は投票をお願いいたします。アンケートは6月12日まで。

〔投票〕https://www.ginkou.info/enquete/?p=1451

〔前回のコラム〕ビットコインは終わった?終わってない?

--- Ginkou ---

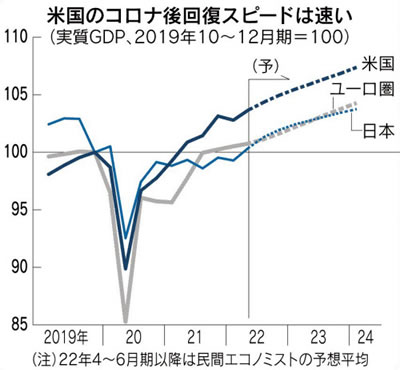

コロナ前回復、米に1年遅れ GDP1~3月年率1.0%減 4~6月はプラス予測も

https://www.nikkei.com/

日本経済の回復が鈍い。内閣府が18日発表した2022年1~3月期の実質国内総生産(GDP)速報値は個人消費が伸び悩み、前期比年率1.0%減だった。民間エコノミストの経済見通しは4~6月期に平均で4.6%増と高めの成長を実現し、GDPは新型コロナウイルス禍前の水準に戻る。ただ、1年前にコロナ前を超えた米国に比べて出遅れ感は残る。

民間エコノミスト10人に今後の経済見通しを聞いた。成長率はマイナスに沈んだ1~3月期から一転、4~6月期は2四半期ぶりにプラスとなる。個人消費が前期比1.7%増と回復するほか、設備投資も0.9%増と拡大を続ける。

それでも米欧より回復は鈍い。1~3月期の実質GDPの年率換算の実額は538兆円で、19年10~12月期(542兆円)に届いていない。4~6月期で初めて上回りそうだが、ワクチン接種が進んだ米国はすでに21年4~6月期にコロナ前水準を超えた。ユーロ圏も21年10~12月期に戻した。

今後は日本もプラス成長が進むとの見方は強い。22年度の成長率は予測平均が2.4%。ゼロ%台半ばとされる潜在成長率を上回り、2.1%だった21年度からも加速する。日本総合研究所の松村秀樹氏は「サービス消費の回復や供給制約の解消で当面は高めに成長する」とみる。

資源高や円安で4月以降は、消費者物価上昇率が前年同月比で2%前後で推移する見通しだ。1~3月期の雇用者報酬は前年同期比で0.7%増だったが、物価を考慮した実質では横ばいにとどまった。賃金以上に、生活必需品が値上がりすれば消費回復に水をさす。

政府は物価高にガソリン補助金の拡充などで手当てする。インバウンド(訪日外国人)の受け入れも広げる。コロナ前は年間3000万人だったインバウンドは日本各地に恩恵を及ぼした。海外リスクに対応しつつ景気回復の速度を上げるためにも、こうした政策効果が問われる。伊藤忠総研の武田淳氏は「医療体制を強化し、(コロナ禍で増えた家計の)貯蓄を消費や投資に誘導する政策が必要だ」と訴える。

※抜粋

〔 出典:日本経済新聞 〕

--- Ginkou ---

最近は内外の株価が冴えませんね。まず日経平均はこう。

次にアメリカのS&P500はこう。

特にアメリカの株価については金融政策と財政政策の両輪で相当アクセルを吹かした感がありますので、ここに来て「コロナバブルが弾けた」ということであれば、残念ではありますが納得感はあります。

しかし単に吹きあがった部分が弾け飛んだだけでなく、今後の景気後退=リセッションを織り込み始めているのだとすると話は変わってきます。深刻化&長期化する可能性があるからですね。

これからアフターコロナを見据えた経済の正常化が進む中でリセッションが起こるというのもピンと来ませんし、昨今のインフレも供給不足から来ているわけで、要するに「作れば作るほど売れる」という状況でしょうから、やっぱりリセッションには違和感があります。

ただそうは言いつつ、インフレ退治のためにアメリカのFRBを始めとする各国中央銀行が利上げを進める中で、企業からすれば支払い利息が増えることで利益が減る要因となりますし、個人も住宅ローンやカードローンの負担が重くなります。

また、上記の通り株価が大きく下落することで個人資産にも家計にも直接悪影響があるという点も見逃せません。

ある意味、過熱した景気を冷やすために金融引き締めをしているわけですから、場合によってはオーバーキルに至り、景気が後退してしまう可能性も無きにしも非ず・・・ということでしょうか。

では具体的に民間エコノミストはどのような見通しを立てているかと言えば、上記記事によればこういうことのようです。

アメリカやユーロ圏と比べて出遅れていた日本経済も22年下期以降、それなりに回復していくということですね。

経済は水物ですのでこの予想通りとなるかは分かりませんし、エコノミスト諸氏の希望的観測も含まれているでしょうから、どこまで正確かも判断できませんが、景気が順調に回復していくことを期待したいと思います。

国内景気のカギを握るのは・・・やはりインバウンドじゃないですかね?これだけの円安ですし。

果たしてどうなるでしょうか。

と言う事で今回の読者アンケートは、「アメリカの利上げをキッカケに世界の株価が下落し、景気後退懸念も膨らんでいますが、今後国内景気は良くなる?悪くなる?」でいきましょう。投票は6月19日まで。

■【読者アンケート】アメリカの利上げをキッカケに世界の株価が下落し、景気後退懸念も膨らんでいますが、今後国内景気は良くなる?悪くなる?(6月19日まで)

https://www.ginkou.info/enquete/?p=1456

>>>間違いだらけの銀行えらび ~ 銀行.info<<<

思い立ったら、今すぐこの場で資料請求!

- ATM手数料月8回無料

東京スター銀行 - 高水準の円預金

オリックス銀行 - 口座サービスランキング1位

SBI新生銀行 - 知る人ぞ知る好金利銀行

UI銀行 - 気になる円預金・円定期預金の金利はここでチェック!

円預金・円定期預金金利比較一覧 - 気になる住宅ローン金利はここでチェック!

住宅ローン金利比較一覧 - ★最新の銀行キャンペーン一覧★

はこちら - ★みんなで選ぶ!★

2024年、読者が選ぶ銀行ランキング募集中です。投票はこちら

銀行関連ニュース+解説+投票!

- スポンサードリンク

銀行.info メインメニュー