-

- 定期預金3ヶ月

年1.00%(税引前)

SBI新生銀行 >>

-

- ATM手数料

月8回実質無料

東京スター銀行 >>

※当サイトには広告リンクが含まれています。

銀行関連ニュース

人工知能=AIが運用するファンドは魅力的?

執筆者: ginko 発行日付: 2017-02-08

まずは前回の読者アンケートを振りかえってみます。前回の「毎年恒例の日経金融機関ランキングでは、9年連続首位だったソニー銀行が陥落し、1位:イオン銀行、2位:みずほ信託銀行、3位:ソニー銀行という順番でしたが、あなたはこの結果に納得できる?」では・・・

1位:納得できない 80%

2位:納得できる面もあれば納得できない面もある 20%

となりました。1位は「納得できない」ということですね。まぁ、当然なのではないでしょうか・・・。イオン銀行はともかくとして、2位のみずほ信託銀行は正直、そのサービス内容さえ不明です(スミマセン)。

逆に言えば次回の結果はまたガラリと変わるのでしょうから、読者の方々も、関係者の方々も、一喜一憂する必要は全くないと思います。むしろ「一喜」については慎む方がいいですね。はしゃいだリ、積極的に宣伝広告に利用すると、来年恥ずかしい思いをしそうです。

しかしまぁ日経新聞はブレないですねぇ・・・悪い意味で(苦笑)。

さすがにそろそろもう少し信憑性を感じられる集計方法にすべきなのではないでしょうか。いつもご案内しているように、何より満足度が低いのは調査対象の銀行ではなく、このランキングそのものであることは間違いありません。

順位に変動がなくなってくるとそれはそれで記事にしにくいという「大人の事情」があるのかもしれませんが・・・。

ではアンケートへの投票がまだの方は、ぜひ投票をお願いいたします。アンケートは3月1日まで。

〔投票〕http://www.old-ginkou.info/modules/xoopspoll/index.php?poll_id=1345

〔前回のコラム〕http://www.old-ginkou.info/modules/xfsection/article.php?articleid=1109

--- Ginkou ---

AI運用の投信、ゴールドマンが日本参入

http://www.nikkei.com

米系運用会社、ゴールドマン・サックス・アセット・マネジメントは24日に人工知能(AI)が運用する公募投資信託を設定する。膨大なデータを手掛かりに有望な投資先をAIが選択する。日本を含む先進国の株式200銘柄程度に投資し、市場平均を上回る投資収益を目指す。

ファンド名は「GSグローバル・ビッグデータ投資戦略」。SMBC日興証券など大手証券が国内の個人投資家向けに販売する。ゴールドマンは2008年ごろからAIを運用に導入。同じAIが運用する投信を米国や欧州で販売している。

投資先の選択に人間が日常的に使う言語をコンピューターに処理させる「自然言語処理」を活用する。これまでに100万本以上のアナリストリポートや2600万件以上のニュース記事を処理しており、膨大な情報をもとに企業の収益性や株価が割安かを判断する。

同じAIが運用する投信はこれまで好成績を収めているという。騰落率(米ドルベース)は過去1年で5.8%、3年で28.1%だった。AIを投資判断に活用する投信は、三菱UFJ国際投信など国内運用会社も相次ぎ設定している。実績のあるゴールドマンの参入で、顧客獲得競争が激しくなりそうだ。

〔 出典:日本経済新聞 〕

--- Ginkou ---

相場の雲行きがまたまた怪しくなってきていますね。特にトレンドが変わりつつあるように見えるのは為替相場です。ドル円相場のグラフをチェックするとこうなっています。

一時100円前後だったものが118円まで円安になった後、112円前後まで円高に振れているわけですから全く気が休まりません。この相場で儲けている投資家は一握りでしょうね・・・特にFXにおいてはミセスワタナベの屍が累々としているのではないでしょうか。

逆張りを狙ってドルを買っている人も多いようですが、FXの場合2~3円動けばロスカットですからね。この状況でドルを買うのには勇気が必要です。もしやるなら順張り=ドル売り・円買いの方が良さそうですが、それならそもそも日本人は日本円を大量に保有しているわけですから、「何もしない」ということで十分そうな気がします。

それはともかくとして、このようにトレンドが変わりつつある要因としては概ね以下3つではないかと思います。

・アメリカの利上げ期待の後退

・トランプ政権の円安に対する問題意識

・フランス大統領選挙に対する懸念

詳しい説明は省きますが、どれもなかなか予想が難しいですね!特に後者2つは政治がらみですから全く分かりません。となると良識ある投資家なら、現金に換えておいて様子見という選択をするような気がします。

ただ一方で過去1年の株価を振り返れば、予想だにしなかった「トランプラリー」によって、これまた予想だにしなかった「円安株高」が起こり、「相場に踏みとどまった人が勝った」相場だったと言えます。

筆者は早々と撤収しておりましたので、全くおこぼれに預かれませんでした・・・(苦笑)。

「相場に踏みとどまること」の大切さを実感した展開だったとも言えますし、「恐怖心のコントロールや相場予測の難しさ」を痛感した展開だったとも言えそうです。

そうした相場の流れを受けてAI、つまり人工知能を活用したファンドに注目が集まるのは必然かもしれませんが、上記記事の通りゴールドマンサックス社が、AIが運用するファンドを新規設定するようです。

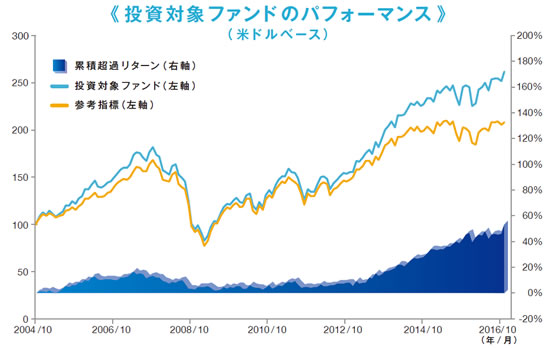

すでに運用が始まっている米ドルベースのものは1年で5.8%、3年で28.1%ということでなかなかですね。ということでこの親ファンドの運用成績をチェックしてみると、販売用資料ではこう掲載されています。

確かに参考指標となっている「MSCIワールドインデックス」を上回っていますね!ただパっと思いつくだけでも3つくらい懸念があります。

1つ目は、このグラフには諸費用が考慮されていないということですね。毎年のコストである信託報酬は1.323%かかるようですので、単純計算では10年で13%の費用が別途かかるということです。

2つ目は、グラフをよく見ると参考指標より落ち込みが激しい時期があり、投資のタイミングによっては通算成績が参考指標を下回っているケースもありそうです。

そして3つ目は最も本質的な点ですが、こうした新規設定ファンドというのは一般的に最も成績が良いときに売り出されるということですね。注目を集めるためには当然ですが、投資家からすれば「常に期待外れに終わる」リスクをはらんでいます。

実際、筆者も何度かこうした新規設定ファンドに投資しておりますが、しっかり儲かった経験はほとんどありません(苦笑)。あえて成功体験を思い出せば、10年以上前となりますがBRICS系ファンドくらいですかねぇ。

そうしたわけで少なくとも1年くらい様子を見るか、少額で投資してみて実際の成績をチェックする、という姿勢が良さそうです。

ちなみに同じくドル建てのワールドインデックスファンドである「iシェアーズ MSCI ACWI

ETF」のドル建てのリターンはこのようになっています。

・1年:8.4%

・3年:22.35%

過去1年で見るとこちらのETFの方が成績が良いほか、過去3年で見ても運用コストなどを考慮すればそれほど大きな差はなさそうです。

上記のようなテーマファンドに投資する場合は、同時にインデックスファンドやETFを購入しておいて、「本当のリターン」を比較するのも良いですね!

筆者はインデックスファンド派なので尚更・・・そう思います。果たして人工知能は生き馬の目を抜くような金融市場で勝ち残ることができるのでしょうか?注目したいと思います。

ということで今回の読者アンケートは「ゴールドマン・サックス・アセット・マネジメント社は人工知能(AI)が運用する投資信託を設定するとのことですが、AIが運用するファンドは魅力的?」でいきましょう。投票は3月8日まで。

■ゴールドマン・サックス・アセット・マネジメント社は人工知能(AI)が運用する投資信託を設定するとのことですが、AIが運用するファンドは魅力的?(3月8日まで)

http://www.old-ginkou.info/modules/xoopspoll/index.php?poll_id=1347

>>>間違いだらけの銀行えらび ~ 銀行.info<<<

思い立ったら、今すぐこの場で資料請求!

- ATM手数料月8回無料

東京スター銀行 - 高水準の円預金

オリックス銀行 - 口座サービスランキング1位

SBI新生銀行 - 知る人ぞ知る好金利銀行

UI銀行 - 気になる円預金・円定期預金の金利はここでチェック!

円預金・円定期預金金利比較一覧 - 気になる住宅ローン金利はここでチェック!

住宅ローン金利比較一覧 - ★最新の銀行キャンペーン一覧★

はこちら - ★みんなで選ぶ!★

2024年、読者が選ぶ銀行ランキング募集中です。投票はこちら

銀行関連ニュース+解説+投票!

- スポンサードリンク

銀行.info メインメニュー