-

- 定期預金3ヶ月

年1.00%(税引前)

SBI新生銀行 >>

-

- ATM手数料

月8回実質無料

東京スター銀行 >>

※当サイトには広告リンクが含まれています。

銀行関連ニュース

今人気の不動産投資は本当に魅力的?

執筆者: ginko 発行日付: 2017-09-06

まずは前回の読者アンケートを振りかえってみます。前回の「内閣府の国民生活に関する世論調査によれば、収入に満足と答えた人が21年ぶりに不満派を上回ったほか、今の生活に満足していると答えた人が73.9%と過去最高になっています。あなたは今の収入と生活に満足している?」では・・・

1位:今の収入も生活も不満。 33%

2位:今の収入は不満だが生活には満足している。 22%

〃 :今の収入には不満だが生活はどちらとも言えない。 22%

4位:今の収入はどちらとも言えないが生活には満足している。 11%

〃 :今の収入には満足だが生活はどちらとも言えない。 11%

となりました。1位は「今の収入も生活も不満。」というなかなかロックな回答で約3割となっています。内閣府の調査と対照的ですね!

「今の収入」と「今の生活」に切り分けて集計するとこうなります。

<今の収入>

・満足 : 11%

・不満 : 78%

・どちらとも言えない : 11%

<今の生活>

・満足 : 33%

・不満 : 33%

・どちらとも言えない : 33%

収入への不満が突出しているほか、「今の生活」だけを見ても満足・不満・どちらとも言えないという意見が拮抗しているわけですね。興味深いです!

ただ個人的にはこうした「今の収入には不満で、今の生活にも満足しているわけではない」という状態が不幸とは思いません。むしろ明確な不満はモチベーションにしやすいわけで、「健康的」とすら感じてしまいます。

「収入」や「生活」を向上させるのはそう簡単ではないにしても、中長期的にはやはり「本人次第」ですからなおさらですね。

逆に収入にも生活にも満足してしまうと一体何がモチベーションとなるのかピンときませんが、今の相対的に幸福度の高い若者たちからすればそれは「昭和の価値観」ということになるのでしょうねぇ。

実際、いくら物質的に豊かになってもそれだけでは幸せになれませんので難しいところです。

その点では物欲にまみれた筆者こそ、若者たちの価値観に素直に耳を傾けるべきなのかもしれませんが・・・まぁもうしばらくは「昭和の価値観」で頑張っていきたいと思います。

ではアンケートへの投票がまだの方は、ぜひ投票をお願いいたします。アンケートは9月30日まで。

〔投票〕https://www.ginkou.info/enquete/?p=180

〔前回のコラム〕現在の収入や生活に満足している?

--- Ginkou ---

不動産投資を否定する人の「3つの特徴」

http://blogos.com/article/240865

ブログやメールマガジンで、不動産投資に関する記事を書くと、否定的な反応をする人がいます。不動産投資にネガティブな批判をする人には、こんな特徴があります。

不動産といっても、その投資対象は千差万別です。投資信託にも様々な投資対象があるのと同じです。

しかし、国内不動産と言うと、人口減少で貸家の空室問題がこれから深刻化するので不動産投資は危険といったステレオタイプな判断をしていまうのです。現実を見ると、同じ不動産でも東京の都心部の利便性の良い中古ワンルームマンションは空室がほとんど無く、日本全体の不動産投資環境とは大きく異なります。

あるいは、不動産が経年劣化で価格が下落するので、家賃が入ってもリターンにつながらないという意見もあります。しかし、これも調べてみれば中古の不動産に関しては経年劣化による価格下落は想定より小さく、上昇するか下落するかは、むしろ市場環境に影響されることがわかります。

どれも、ちょっと調べればわかることばかりです。正しい情報のインプット無しに、正しい結論は出てきません。

※抜粋

〔 出典:BLOGOS 〕

--- Ginkou ---

時間がかかりそうなので今日はこのネタはやめておこうと思いつつ・・・思えば思うほど書きたくなってしまうのが人情(?)ですね。

というわけで時間が許す限り、不動産投資の是非を検証してみたいと思います。

まず最初に筆者の立場を述べておくと、「不動産投資は借入で行うとまず損をする」というものです。自己資金でやって初めて勝機が出てくるのではないでしょうか。

もし借入をしても儲かるなら、個人も法人もみんなバンバン借入をして不動産投資に走るはずですね。何と言っても空前の低金利であり、銀行には腐るほどお金があるわけですから。

しかしそうならないのは「そんなにうまい話はない」ということです。

加えて、仮に「絶対儲かりそう」という物件があるとすると、市場に流通するはずがありません。まず最初に話を聞いた不動産会社が自社保有するはずですし、そうしないとすれば、適正な価格=簡単には儲からない価格に修正されて売りに出されるはずです。

また、リーマンショックで真っ先に倒産したのは投資用不動産の販売会社でした。もし不動産投資の安全性が高いのであれば倒産することはなかったはずです。

そうしたわけで結論としては筆者は不動産投資に否定的なわけですが、上記ブログによれば不動産投資に否定的な人は「ちょっと調べればわかること」すら調べていない、ということですので、ちゃんと調べてその勝算を占っていきたいと思います。

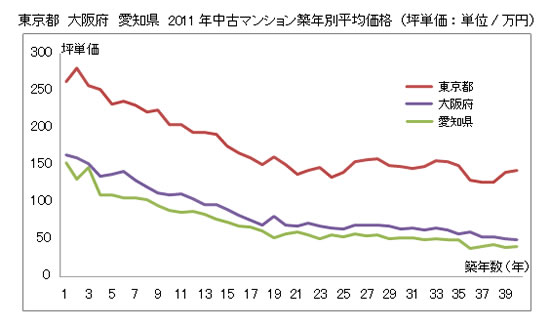

最初にチェックしておきたいのは「中古の不動産に関しては経年劣化による価格下落は想定より小さい」

という点です。三井住友トラスト不動産のサイトによれば、マンションの築年数別坪単価はこのようなカーブを描いているようです。

確かに築20年くらいはまっすぐ価格が下がっていく一方で、築20年以上のものは安定的に推移しているようです。これは日本のマンションの歴史から「築年数が古いものほど一等地にある」ということも背景にあるようですが、今回はそれは「無視」して

・マンションは新築から20年までに「半値」になるが、築21年以上は下がらない。

とします。

次にマンションの耐用年数ですが、ライフルホームズ社のサイトではこのように解説されています。

・国土交通省が2002年にまとめたところでは、建替工事の着工時期の平均は築後37年となっていた。また、東京カンテイが2014年7月に発表した「マンション建替え寿命」でも、全国の建て替え事例198件の平均は33.4年となっている。東京都は40.0年となっているが、同潤会アパートが平均を引き上げている側面もあるだろう。築年数の分布では築30年〜40年で建て替えられた事例が最も多い。

思ったより早い印象ですが、東京都の数字も参考に

・マンションは築40年で建て替えないといけない。

とします。

とすると不動産投資でイメージされる「マンション投資」の場合、仮に価格が落ち着く築20年の物件を購入するとすればその勝算は

・購入後20年間で得られる家賃収入が、利息と諸費用と20年後(築40年)に訪れる建て替え費用をカバーできるかどうか

にかかってきます。というわけでまずは家賃収入の計算です。中古マンション価格を1,000万円(新築価格2,000万円)として表面リターンを5%とすると年間50万円ですが、平均10%くらいは空室率があり、さらに年1%程度家賃が下がっていくことを勘案すると20年間の家賃収入はこうなります。

・20年の家賃収入 : 約819万円

次に不動産投資ローンの利率を調べてみると概ね2%台のようですので2.5%とすると、20年間の支払い利息はこうなります。

・20年のローン利息 : 約272万円

後はマンションですから、管理費・修繕積立金・税金などが必要になってきますし、投資用不動産であれば管理会社に対する支払いも発生します。これらがもろもろ年20万円くらい発生するとすれば、20年間の諸費用はこうなります。

・20年の諸費用 : 約400万円

そして最後に建て替え費用ですが、元の単価に戻るとすれば単純に言えば新築価格に戻ることになるわけですから1,000万円→2,000万円=1,000万円ということになります。とは言いつつ新築価格には販売会社のマージンも乗っかっていたとすると、それを差し引くとざっくり800万円くらいでしょうか?新築と建て替えでは後者の方がより手間暇がかかりそうですが、今回はそれも「無視」します。というわけで建て替え費用はこうなります。

・20年後の建て替え費用 : 約800万円

つまり20年間の収入が819万円ある一方、支出は272万円+400万円+800万円=1,472万円ですから、差し引きやっぱり653万円の赤字ですね。

ただし「期間40年の建て替え費用」を期間20年でカバーする必要はない、という考え方もあるかもしれません。仮に40年でカバーしていくのだとすると、この期間=20年で負担しないといけない建て替え費用は約400万円となります。

しかしそれでも819万円-(272万円+400万円+400万円)=-253万円で赤字となります。

ではこのモデルから赤字にならない場合を考えてみると、まず指摘できるのはローンを借りず、自己資金で購入する場合ですね。すると272万円の利息がなくなりますので、819万円-(400万円+400万円)=19万円ということで黒字になります。黒字額はわずかですが・・・。

次に言えるのは建て替え費用が表面化する前に売却してしまうことですね。直前に売却すれば819万円-(272万円+400万円)=147万円の黒字を確保できます。

ただ合理的に考えればそうした建て替え費用は本来不動産価格に織り込まれないといけないものですし、もし織り込まれていないのだとすると、相手の無知を利用して「ババを引かせる」わけですから精神衛生上あまりよろしくなさそうです。

そもそも「無知な取引相手」がいる前提で出口戦略を考えるのはリスク管理の面からも好ましいものではありません。

やはりマンション投資は「おいしくない」と感じてしまいますね・・・何か計算違いをしているでしょうか?

なおマンション投資が「怖い」のは、この「建て替え費用」は数十年後(この場合は20年後)に到来するまで一切表面化してこないという点ですね!多くの方がキャッシュフローだけを見て「黒字だ~」と勘違いされているのではないでしょうか。

特に今は新築・中古ともにマンション価格が高騰しているのでなおさらですね。逆にリーマンショック時のように大きく下がった時にはキャピタルゲイン狙いで投資妙味があるかもしれませんが・・・。

世の中ウマイ話はない、という点を肝に銘じていただければと思います。

また上記ロジックに何か破綻があれば遠慮なくご指摘いただければと思います。よろしくお願いします。

ということで今回の読者アンケートは「低金利の元、不動産投資がブームです。中古マンションであれば実はそれほど値下がりしないので投資しても安心という指摘もありますが、不動産投資は魅力的?魅力的ではない?」でいきましょう。投票は10月6日まで。

■【読者アンケート】低金利の元、不動産投資がブームです。中古マンションであれば実はそれほど値下がりしないので投資しても安心という指摘もありますが、不動産投資は魅力的?魅力的ではない?(10月6日まで)

https://www.ginkou.info/enquete/?p=185

>>>間違いだらけの銀行えらび ~ 銀行.info<<<

思い立ったら、今すぐこの場で資料請求!

- ATM手数料月8回無料

東京スター銀行 - 高水準の円預金

オリックス銀行 - 口座サービスランキング1位

SBI新生銀行 - 知る人ぞ知る好金利銀行

UI銀行 - 気になる円預金・円定期預金の金利はここでチェック!

円預金・円定期預金金利比較一覧 - 気になる住宅ローン金利はここでチェック!

住宅ローン金利比較一覧 - ★最新の銀行キャンペーン一覧★

はこちら - ★みんなで選ぶ!★

2024年、読者が選ぶ銀行ランキング募集中です。投票はこちら

銀行関連ニュース+解説+投票!

- スポンサードリンク

銀行.info メインメニュー