-

- 定期預金3ヶ月

年1.00%(税引前)

SBI新生銀行 >>

-

- ATM手数料

月8回実質無料

東京スター銀行 >>

※当サイトには広告リンクが含まれています。

銀行関連ニュース

円高?円安?8月の購買力平価

執筆者: ginko 発行日付: 2022-08-07

さて当サイトでは「株価の割安・割高を測るモノサシ」として株価収益率=PERをご案内しております。

>>>世界各国主要株式市場の株価収益率(PER)推移

https://www.ginkou.info/per/index.html

ただ投資判断をする上で「株価だけを見ていればいい」というものではありませんね。特に海外に投資する時に大切になってくるのが為替相場です。

当然のことながら、海外に投資するには「円高」の時がよく、逆に海外の資産を売却するには「円安」の時がいいわけですが、ただこの「円高か円安か」という判断はついつい相対的なものになりがちです。

つまり例えば1ドル=80円だったものが90円となれば「円安」ですし、1ドル=120円だったものが110円となれば「円高」なわけですが、しかし1ドル=90円と110円を比べれば、当然のことながら円高は90円であり、円安は110円ということになります。

やはり株価だけでなく為替相場についても一定の「モノサシ」が欲しくなりますよね。

そうした為替相場のモノサシとして一番有名なものが購買力平価=PPPです。

購買力平価とは1つのモノをドルで買っても円で買っても同じ値段になる為替相場のことです。モノの値段からその通貨が割高なのか割安なのか分かるわけですね。

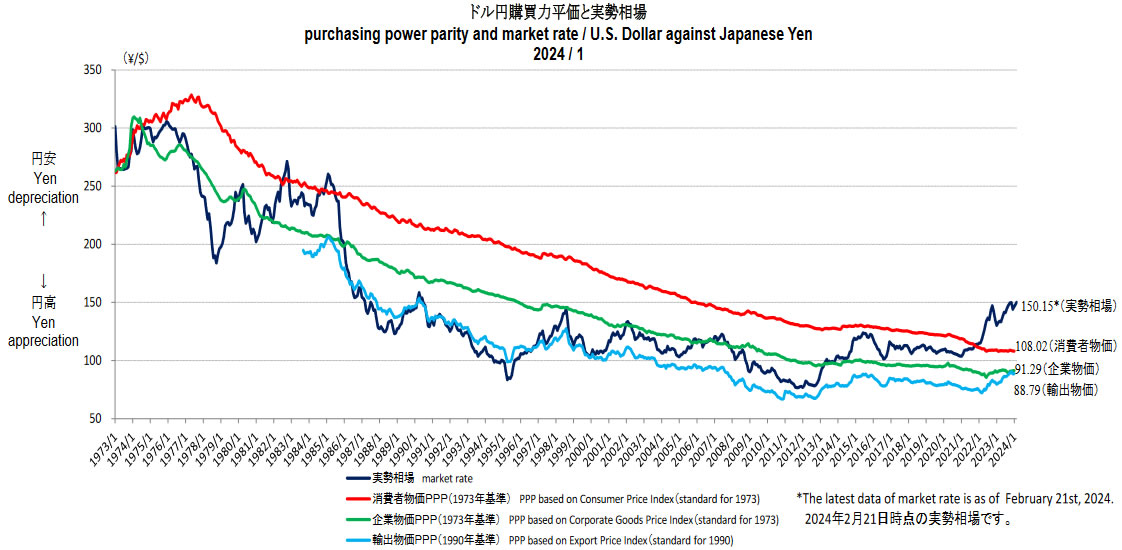

では今月=8月発表のドル円の購買力平価はと言うと国際通貨研究所によればこのようになっています。

・消費者物価ベース : 1ドル=107.87円

・企業物価ベース : 1ドル= 84.47円

・輸出物価ベース : 1ドル= 75.76円

残念ながら・・・これだと開きが大きすぎてどれを使えばいいのやら全く分かりません。そこでこれまでの推移を見てみるとこうなっています。

上から紺が実勢相場、赤が消費者物価ベース、緑が企業物価ベース、青が輸出物価ベースなわけですが、紺色の実勢相場の推移を見てみるとちょうどいい具合なのが緑の企業物価ベースですね。

歴史的にはこの緑の企業物価ベースの購買力平価を基準に実勢相場が上に行ったり(円安)、下に行ったりしながら(円高)、つかず離れず並走してきたことが分かります。

とすると「企業物価より上なら円安」「企業物価より下なら円高」と言えるわけです。

そして2022年7月発表の企業物価ベースの購買力平価は上記の通り84.47円。足元のドル円相場は134.97円ということで・・・今は「ものすごーく円安」ということですね。個人的な感覚としても円高・円安の境目が100円あたりにあるのは何となくしっくり来ます。

この10年のドル円のレンジは80円~120円でしたからね。そのちょうど真ん中あたり、というのは違和感を感じません。

ただここまで円安が進むと、一体いつその水準まで戻るのか全く想像もつきませんが・・・ということで筆者はすでにガンガン投資しています。

この購買力平価は来月もこの時期にご案内する予定です。参考にしてください。

>>>間違いだらけの銀行えらび ~ 銀行.info<<<

思い立ったら、今すぐこの場で資料請求!

- ATM手数料月8回無料

東京スター銀行 - 高水準の円預金

オリックス銀行 - 口座サービスランキング1位

SBI新生銀行 - 知る人ぞ知る好金利銀行

UI銀行 - 気になる円預金・円定期預金の金利はここでチェック!

円預金・円定期預金金利比較一覧 - 気になる住宅ローン金利はここでチェック!

住宅ローン金利比較一覧 - ★最新の銀行キャンペーン一覧★

はこちら - ★みんなで選ぶ!★

2024年、読者が選ぶ銀行ランキング募集中です。投票はこちら

銀行関連ニュース+解説+投票!

- スポンサードリンク

銀行.info メインメニュー